Хочешь выжить? Инвестируй! 65 шагов от нуля до профи - Страница 6

Вы не знаете, что такое индекс S&P 500? Вы не знаете, как его купить? Мы это подробно обсудим в дальнейшем. Если хотите, посмотрите прямо сейчас Шаг 25. Я забежал вперед лишь для того, чтобы показать, что зарабатывать в среднем около 15 % годовых в рублях – это довольно реально.

Итак, индекс S&P 500. Вот график изменения его цены:

График 1.2. Изменение индекса S&P 500 за 25 лет: с конца 1993 по конец 2018 года

Здесь показано, как менялись значения индекса за 25 лет с конца 1993 года по конец 2018. Этот индекс тоже сильно колеблется. Но если смотреть на длинных интервалах, то видно, что он тоже довольно серьезно растет. За указанный период в 25 лет значение индекса выросло с 465 долларов до 2448 долларов, то есть в 5,26 раза. Это соответствует 6,87 % среднегодового роста. Кроме самого роста цены индекса инвестор в S&P 500 ежегодно получает еще и дивиденд. Он в разные годы был разным, но в среднем дивиденд составляет около 3 % годовых. То есть общую доходность от инвестиций в индекс (рост цены плюс выплаченный дивиденд) можно принять примерно за 10 % годовых. Действительно, более подробное изучение на периоде около ста лет показывает, что S&P 500 давал средний доход около 10 % годовых на длинных интервалах времени.

Таким образом, если мы все наши деньги, которые направляем на инвестиции:

– сначала переводим в доллары, – потом покупаем на них индекс S&P 500, то при условии, что и дальше дела пойдут примерно так же, как они шли раньше, мы получим примерно 5 %+10 %=15 % в год среднего рублевого роста наших инвестиций на длинных периодах в 15 лет и более.

Сразу надо заметить, что подходить к этим цифрам следует очень осторожно. Поэтому сделаю несколько важных замечаний.

Замечание 1. Предположение, что курс доллара к рублю будет в будущем расти темпом 5 % в год – это чисто мое предположение. Более того, большинство исследователей при оценке роста инвестиций вообще не учитывают рост одной валюты по отношению к другой. Если встать на эту точку зрения и считать, что рост курса доллара к рублю просто равен нулю, то мы получим рост инвестиций только 10 % годовых в среднем.

Замечание 2. Мы здесь говорили о так называемой номинальной доходности инвестиций. То есть, мы смотрели, как прирастают деньги, но не обращали внимания на то, как в это же время растут цены. А цены обычно растут. Причем в такие длинные периоды, которые мы рассматриваем, цены растут очень существенно. Для выяснения того, что будет происходить с нашими инвестициями с учетом будущего роста цен, нам надо будет изучить Шаг 10, а еще более подробно мы обсудим это в Главе 2. Пока же надо просто принять к сведению, что с учетом инфляции (роста цен) реальный прирост инвестиций с учетом покупательной способности вашего инвестиционного фонда при новых, выросших ценах, будет существенно меньше, чем номинальный рост, который мы здесь рассматривали. И 150 миллионов рублей через, скажем, 15 лет – это далеко не то же самое, что 150 миллионов рублей сегодня.

Замечание 3. Еще раз подчеркну, что мы рассмотрели только самую примитивную стратегию инвестирования: все в доллар, и на все купить индекс S&P 500. Я не советую пользоваться этой слишком простой стратегией в реальных инвестициях. Она приведена только для очень грубой оценки доходности инвестиций. Дальше вся эта книжка посвящена тому, как улучшить этот показатель и как сделать его более стабильным и надежным.

Замечание 4. Я приношу извинения, что забежал с этим пояснением вперед и стал рассказывать о вещах, для понимания которых надо пройти еще несколько шагов. А забежал я вперед только для того, чтобы намекнуть: цифра доходности в 15 % годовых в рублях – это не рекламный трюк, а реально достижимое значение. Следовательно, рассуждения о том, что, откладывая и инвестируя 6 тысяч рублей в месяц, вы будете через 40 лет обладателем состояния в 150 миллионов рублей – это реальная возможность, а не фокус или обман.

Замечание 5. Надо четко понимать, что хорошая доходность будет не каждый год. Более того, в некоторые годы и даже, возможно, по нескольку лет подряд у вас обязательно будут убытки, а не прибыль. Посмотрите еще раз на график курса доллара к рублю и график цены индекса S&P 500, чтобы осознать, как это было в прошлом. Так было раньше, так будет и в будущем. Причем, обратите внимание, не «могут быть убытки», а «обязательно будут убытки». Почувствуйте разницу! Сохранять спокойствие год или несколько лет подряд, видя постоянное снижение ваших накоплений, очень трудно психологически. Надо иметь железные нервы. Пожалуй, это качество и есть самое трудное в инвестировании. Для инвестиций не надо быть особо умным. Не надо быть слишком проницательным, достаточно простого житейского здравого смысла. Не надо даже обладать особыми знаниями. Но надо быть очень спокойным и терпеливым. Недаром говорят, что лучшая стратегия в инвестировании – купить ценные бумаги и забыть о них на долгие годы. Только как это сделать – забыть, когда ты вложил свои кровные?

Но наградой за ваше терпение будет то, что встретятся на вашем пути и совсем другие годы. Будут годы, а иногда и по нескольку лет подряд, когда вы будете получать доход много больше, чем 15 %. Иногда вдвое больше! И это тоже обязательно будет у вас, если вы инвестируете надолго. А вот для тех, кто струсил и прекратил инвестирование раньше, испугавшись убытков, этих счастливых лет уже не будет. Они вышли из дела, не дождавшись результата.

Возможно, у вас уже давно возник вопрос: почему я так уверен, что на длинных интервалах в 15–20–30 лет все будет развиваться в будущем примерно так же, как было раньше? А вот на этот вопрос я не смогу ответить кратко. На него отвечает вся эта книжка. Более того, мы поймем, что в будущем все пойдет даже немного иначе, чем шло в прошлом. Но изменения будут очень постепенными. Это все мы сможем понять, когда изучим еще многое, сделаем еще много шагов на пути от нуля до профи. Пока вам придется просто мне поверить.

Но загните палец. Вы не должны мне доверять (Правило № 1). Дочитаете до тех шагов, когда появятся эти объяснения, и тогда сами решите, устраивают ли они вас.

Шаг 6. Вы решили начать свой бизнес. И вдруг в дверь постучали…

Вы, надеюсь, помните, что на Шаге 4 во втором приведенном там разговоре молодой и успешный специалист на вопрос, как же он собирается прожить в старости, ответил, что, возможно, он начнет собственный бизнес. Это довольно частое направление мыслей у молодых людей, когда они планируют свое будущее. Обычно инициативный молодой человек, желая построить свое достойное будущее, связывает это именно с открытием собственного дела.

И это прекрасно! Отлично, что человек хочет создать что-то новое!

Как правило, этот важный шаг начинается с подробного обдумывания того, как построить бизнес наилучшим образом. Люди составляют бизнес-планы, делают расчеты необходимого для старта капитала и расчеты дохода от бизнеса, ищут единомышленников и инвесторов, идут в банки для получения кредита, поскольку собственных средств обычно не хватает.

Но и риск велик. Ведь дело может и не пойти. Старт особенно трудным бывает. А ведь кредит нужно будет вернуть в любом случае. А собственные деньги, скопленные большим трудом, могут пропасть безвозвратно. Это очень грустно, если такое случится.

Сколько вновь открываемых бизнесов в нашей стране выживает? Вы не знаете? А Дмитрий Кравченко, председатель Президиума Ассоциации молодых предпринимателей России, знает.

Он говорит, что в первый год своего существования в нашей стране закрывается 90 % всех новых компаний. Это только в первый год! 90 %! Ну, и еще в последующие годы кто-то закрывает свой бизнес, правда?

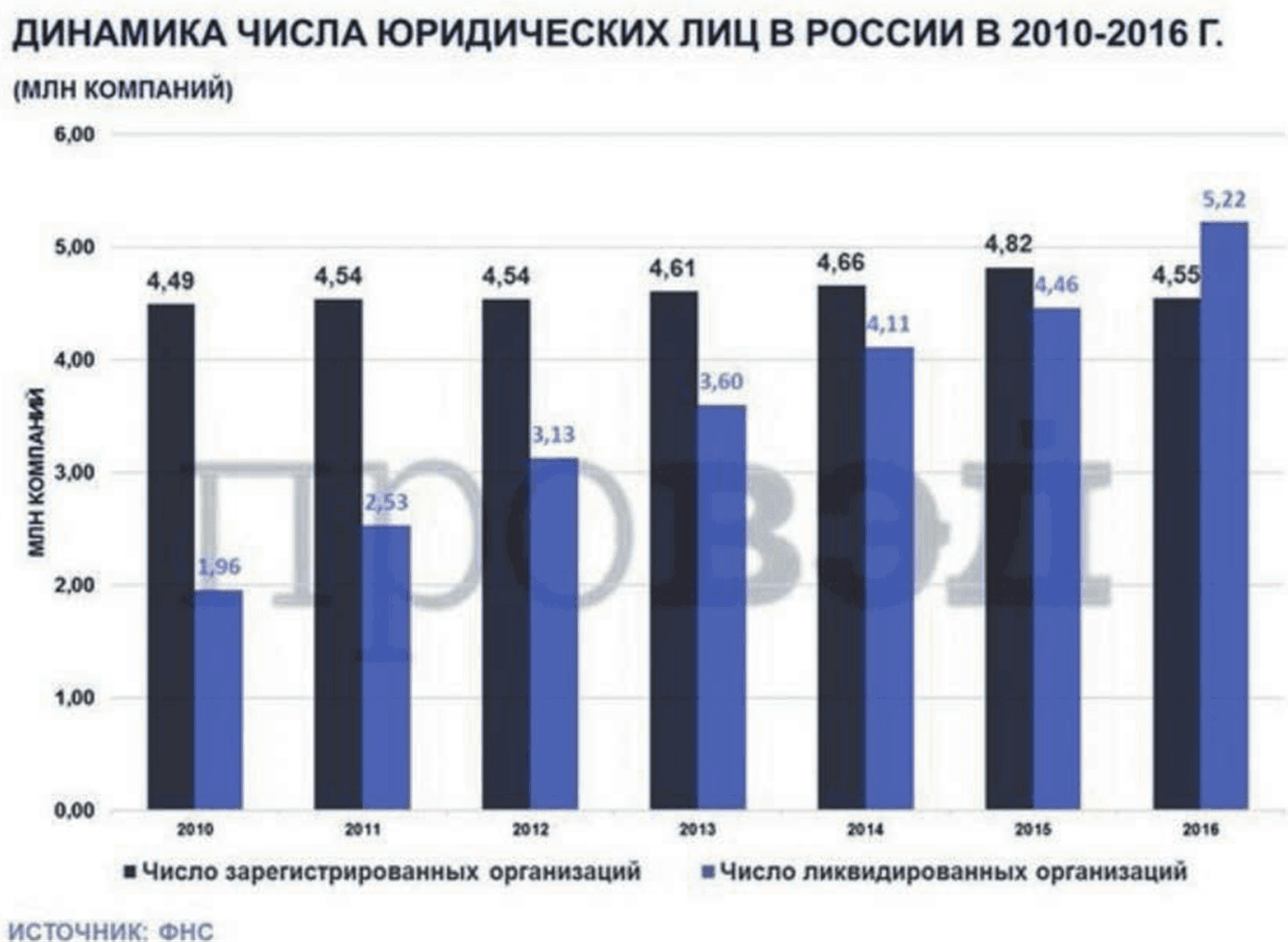

А вот график, который тоже показывает, что создать новый бизнес совсем не просто, а потерять его гораздо легче.

График 1.3. Динамика числа юридических лиц в России в 2010–2016 гг. Из работы Е. Красавиной «Окупаемый бизнес?»

Смотрите, число вновь открываемых в России компаний в 2016 году впервые уменьшилось по сравнению с предыдущим, 2015 годом. До этого только росло, хотя и понемногу.